本記事では、「全世界株式vsS&P500」をテーマに5つのポイントで違いを解説していきます。

全世界株式とS&P500は、分散性に優れ多く投資家から高く評価されている投資商品です。

このため、新NISAを活用して投資を行っている方が多数存在。

但し、これから投資をする方にとっては「どちらを購入するべきか?」と悩む場面は少なくないでしょう。

そこで、本記事ではそれぞれの違いと購入する際のポイントを深堀りしていきます。

①どちらも低コスト運用できる優れた投資商品

②今後の新興国パフォーマンスを考える

③過去のパフォーマンスを参考なら「S&P500」

④どんな未来にも対応したい場合「全世界株式」

⑤自身の性格や考えから選択しよう

「全世界株式オールカントリーとS&P500」5つのポイントで比較

まずは、全世界株式とS&P500の違い確認しましょう。

比較するポイントは以下5点です。

順番に解説します。

ポイント①運用管理費用(信託報酬)

信託報酬は投資商品を選ぶ上で大切なポイントです。

- VT(全世界株式):0.07%/年

- VOO(S&P500):0.03%/年

信託報酬ではVOO(S&P500)が優位。

但し、VT(全世界株式)も年0.07%と超低コストでの運用が可能です。

仮に100万円投資をしても、年間手数料差は400円であり誤算の範囲と言えるでしょう。

投資信託を活用する場合、全世界株式の手数料が優位性があります

但し、投資信託においても手数料差は僅かであり、あまり気にする必要はありません

| 全世界株式 | S&P500 | |

| eMAXIS Slim | 0.05775% | 0.09372% |

ポイント②純資産額

早期償還リスクもあるため、純資産も大切なポイントです。

純資産は以下の通り(2024年6月時点)

- VT(全世界株式):373億ドル

- VOO(S&P500):4,702億ドル

純資産額でもVOO(S&P500)が優位です。

但し、どちらも潤沢な時価総額を保有しており早期償還の心配はありません。

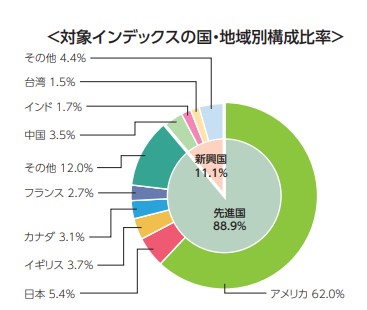

ポイント③組入国の比較

続いて、組入国の違いをチェックしていきましょう。

| 投資国 | 全世界株式 | S&P500 |

| アメリカ | 62.0% | 100.0% |

| 日本 | 5.4% | ー |

| イギリス | 3.7% | ー |

| カナダ | 3.1% | ー |

| フランス | 2.7% | ー |

全世界株式の組入国詳細は以下の通り

全世界株式は時価総額に合わせて、世界への分散投資が可能です。

このため、分散性では全世界株式が圧倒しています。

但し、全世界株式も「62.0%」アメリカへ投資を行っています。

ポイント④年間収益率

2011年~2023年の年間収益率比較は以下の通りです。

(ドルベースでの収益率)

| 年度 | 全世界株式 | S&P500 |

| 2011年 | -7.5% | 1.9% |

| 2012年 | 17.1% | 16.0% |

| 2013年 | 22.9% | 38.3% |

| 2014年 | 2.9% | 12.9% |

| 2015年 | -1.9% | 1.3% |

| 2016年 | 8.1% | 12.2% |

| 2017年 | 24.0% | 21.3% |

| 2018年 | -10.7% | ‐5.8% |

| 2019年 | 25.9% | 30.3% |

| 2020年 | 17.0% | 18.6% |

| 2021年 | 18.3% | 28.8% |

| 2022年 | ‐18.0% | -18.2% |

| 2023年 | 20.6% | 24.5% |

過去13年の年間収益率では

- S&P500:10勝

- 全世界株式:3勝

という結果になっています。

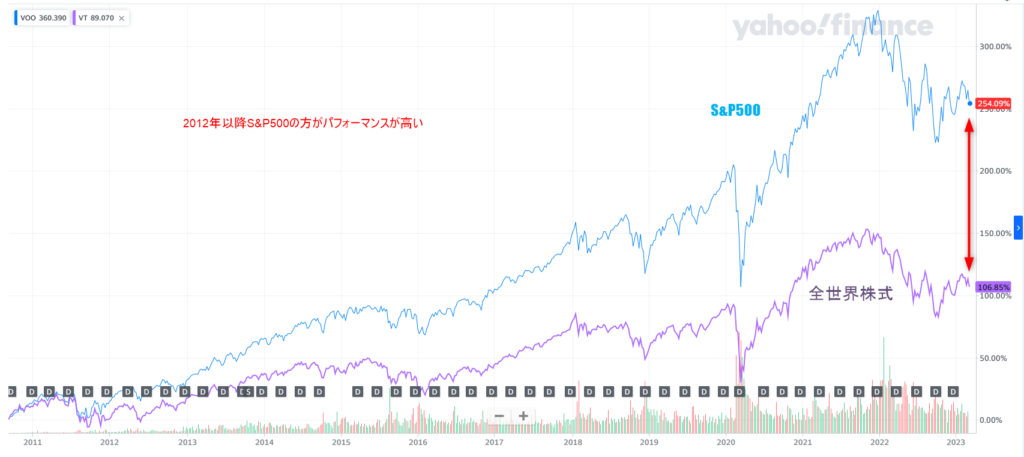

比較チャートは以下の通り

過去13年ではS&P500のパフォーマンスが圧勝。

直近の収益を参考にする方はS&P500への投資がベストな選択と言えます。

ポイント⑤組入上位5社

参考まで組入上位5社の比較もチェックしてみましょう。

| 企業名 | 全世界株式 | S&P500 |

| マイクロソフト | 3.75% | 6.96% |

| アップル | 3.41% | 6.30% |

| エヌビディア | 3.17% | 6.11% |

| アマゾン | 1.93% | 3.64% |

| メタ | 2.32% | |

| アルファベット | 1.27% |

上位5社は同じ企業に投資を行っています。

但し、分散性の違いからVOOは上位5社への投資比率が高まります。

- VT(全世界株式):約8,000社

- VOO(S&P500):約500社

分散性を求める場合、全世界株式への投資がベストな方法です。

「全世界株式オールカントリーとS&P500」どっちを買うべきか?5つのポイントで解説

続いて、「どっちを買うべきか?」をテーマに購入を検討する際のポイントを解説します。

購入ポイントは以下の通りです。

ポイント①最安の手数料にこだわる

具体的な投資銘柄の信託報酬比較は以下の通りです。

| 全世界株式 | S&P500 | |

| eMAXIS Slim | 0.05775% | 0.09372% |

| SBI Vシリーズ | 0.1338% | 0.0938% |

| たわらノーロード | 0.1133% | ー |

| ニッセイ | 0.1144% | ー |

| 三菱UFJ国際投信 | 0.22% | 0.22% |

| ETF | 0.07% | 0.03% |

ETFではVOO(S&P500)が最安な設定

一方、投資信託ではeMAXIS Slim全世界株式が信託報酬の引き下げを発表

このため、投資信託で細かな手数料にこだわる方は「eMAXIS Slim全世界株式」の購入を検討してみましょう。

但し、「絶対に最安の信託報酬が良い」という方以外、信託報酬は気にするレベルではありません。

ポイント②新興国の経済成長を考える

過去10年のパフォーマンスでは米国市場が圧勝しています。

※パフォーマンス差は約5倍

但し、「これからの20年はどうなのか?」と言われると未来は誰にもわかりません。

新興国のパフォーマンスが米国を大きく上回るという可能性も考えられます。

このため、「どういった未来にも対応したい」という方は全世界株式を選択するのが良いでしょう。

https://long-term-investment.jp/emerging-countries/

ポイント③分散性=暴落に強いわけではない

「ポートフォリオを分散させれば暴落に強くなる」と考え全世界株式を選択するのは危険です。

以下、コロナショック時の全世界株式とS&P500のチャート

結論、どちらの株式指数も大暴落しています。

暴落に強いポートフォリオを作る場合

- 債券

- 金

- 不動産

など、株式と異なる投資商品を保有する必要があります。

このため、「8,000社に広く分散することで暴落に強いポートフォリオになる」ということではない点は注意しておきましょう。

アセットアロケーションの考え方については以下で詳しく解説しています。

http://long-term-investment.jp/asset-allocation/

ポイント④米国経済は世界に影響を与える

GAFAMを中心に米国企業は世界展開を行っています。

日本においても、今やなくてはならないサービスです。

- ネット検索:Google

- 通販:Amazon

- スマホ:Apple

「アメリカがくしゃみをすると日本も風邪をひく」という言葉があるように、日本は米国市場の影響を大きく受けます。

ヨーロッパは日本ほど偏った貿易構造ではないにしても、米国市場が厳しい時は全世界に影響が波及。

このため、世界展開をしている米国に投資をすることは、結果として全世界に投資をしているとも考えられます。

ポイント⑤すべての未来に対応したい

ここまで様々なポイントを解説してきましたが、「どんな未来にも対応したい」という方は全世界株式一択です。

インデックス投資は20年間など長期に渡り、株式市場にお金を投下します。

このため、将来的に新興国の方がパフォーマンスが高まるシーンも少なくないでしょう。

どんな未来にも対応したい方は、素直に全世界株式を選択するのがおすすめです。

但し、これからの10年も米国市場一強ということも考えられるため、パフォーマンスを比較して一喜一憂するのは辞めましょう。

株分析アプリを活用して投資管理をしよう

複数の銘柄を保有している場合、「合計配当額」、「過去のパフォーマンス」など管理に苦労する方は少なくありません。

そこでおすすめなのが、株管理に特化したアプリ「カビュウ」の利用です。

- 複数の保有株を一括管理

- 過去のトレードを分析できる

- 保有株の適時開示を通知

カビュウは、複数の金融商品を一元管理。

カビュウは、銘柄別に「いつ買って(IN)、いつ売ったか(OUT)」がアプリ上で一目で確認できます。

「自身のエントリータイミングは適切か?」アプリを通してチェックするのに最適です。

配当金管理にも対応しており、「累計配当金」、「月別配当金」を自動表示。

高配当株投資家にもおすすめと言えるでしょう。

また、自身の投資実績を元に診断する「投資家タイプ診断」という面白い機能も搭載。

自身の性格やタイプを客観的に判断するのに最適です。

無料版も用意されているため、気軽に使用感をチェックしてみましょう。

カビュウは無料版、有料版の2種類を用意

有料版は1ヵ月間無料で利用可能

紹介コード「L3GQ」を入れると更に1ヵ月(計2ヶ月)伸びるため、有料版の使用感をチェックしたい方は利用しておきましょう。

http://long-term-investment.jp/kabuview/

全世界株式オールカントリーとS&P500【まとめ】

本記事では、「全世界株式とS&P500どっちがおすすめか?」をテーマに違いとポイントを解説しました。

- 運用管理費用:S&P500が優位(但し誤差)

- 純資産額:S&P500が優位(但しどちらも潤沢)

- 組入国:全世界の62.0%は米国

- 年間収益率:10勝3敗でS&P500が優位(過去13年)

- 組入上位5社:上位5社は同じ投資先

どっちに投資をするべきか?5つのPOINT

結論、「全世界株式」、「S&P500」共に手数料が安く分散性に優れた投資商品です。

金融リテラシーが低いと言われている日本で米国株投資にたどり着いた方は、金融リテラシー上位10%以上。

更に、「全世界株式」または「S&P500」を真剣に考えている方であれば、将来を見据えた資産形成も安心と言えるでしょう。

過去のパフォーマンスに違いはあるも、最後は投資家の性格や考えがすべてです。

「分散性」、「過去のパフォーマンス」などを参考に投資商品を選んでみましょう。

以上、「全世界株式とS&P500どっちを買うべきか?」まとめでした。

【関連記事】投資信託はS&P500だけでいいのか?をテーマに解説しています。

http://long-term-investment.jp/sp500-only/

【関連記事】全世界株式と除く日本をテーマに違いやポイントを解説しています。

http://long-term-investment.jp/all-country/

【関連記事】全世界株式のデメリットについて解説しています。

http://long-term-investment.jp/all-country-demerit/