本記事では「40代でアッパーマス層、準富裕層」をテーマに国内で何割の方が達成しているのかを解説します。

40代であれば、社会人として20年以上収入を得ている方も多くしっかりと貯蓄が出来ている方は少なくないでしょう。

一方、子供の進学や教育資金による出費の多さから「貯金を切り崩している・・・」という方がいるのも事実です。

世の中の平均を知ることで、自身の状況を冷静に判断する良いきっかけになります。

このため、40代におけるアッパーマス層、準富裕層の割合をチェックしておきましょう。

アッパーマス層、準富裕層の定義

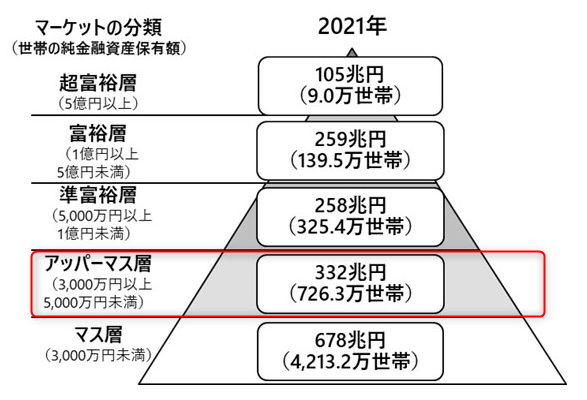

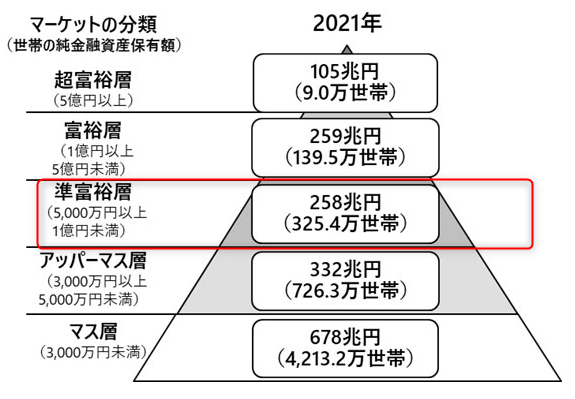

野村総合研究所発表にて以下マーケット分類が設定されています。

野村総合研究所より引用

野村総合研究所より引用

アッパーマス層:3,000万円以上~5,000万円未満

準富裕層:5,000万円以上~1億円未満

このため、40代でアッパーマス層以上を目指す方の場合、純金融資産で3,000万円が目標額となります。

注意点として野村総合研究所発表の定義は、自動車ローン・住宅ローンを差し引いた純金融資産額です。

厳密には3,000万円の金融資産を保有していても、住宅ローンで借入している場合マス層に定義される点は注意するべきポイントと言えるでしょう。

一方、保有している住宅も売却をすることで資産になるため、売却時の想定価格を加味して資産額を計算するのも選択肢の1つです。

40代アッパーマス層、準富裕層の割合は?

本題である40代アッパーマス層、準富裕層の割合について解説します。

①40代アッパーマス層の割合

40代アッパーマス層の割合は7.2%

例:1クラス30人の教室であれば2人達成

| 金融資産額 | 割合 |

|---|---|

| 無回答 | 5.3% |

| 100万円未満 | 16.8% |

| 100~200万円未満 | 9.6% |

| 200~300万円未満 | 7.4% |

| 300~400万円未満 | 7.9% |

| 400~500万円未満 | 5.4% |

| 500~700万円未満 | 9.3% |

| 700~1,000万円未満 | 8.8% |

| 1,000~1,500万円未満 | 10.5% |

| 1,500~2,000万円未満 | 4.9% |

| 2,000~3,000万円未満 | 6.9% |

| 3,000万円以上 | 7.2% |

100万円未満の方が16.8%と貯金が思うように出来ていない方がいる一方、1,000~1,500万円未満が10.5%と高い数値を付けています。

40代の場合、夫婦共働き世帯を中心に1,000万円を超える純金融資産を確保できている

また、アッパーマス層である3,000万円以上の方は7.2%です。

100人中7人と考えると限られたキャッシュリッチな層と言えるでしょう。

②40代準富裕層の割合は?

金融広報中央委員会アンケート結果では、純資産額3,000万円が最大であり準富裕層のデータはありません。

参考データとなりますが、野村総合研究所発表の割合を元に解説します。

| 割合 | |

| 超富裕層(5億円以上) | 0.2% |

| 富裕層(1億円以上) | 2.6% |

| 準富裕層(5,000万円以上) | 6.0% |

| アッパーマス層(3,000万円以上) | 13.4% |

| マス層(3,000万円未満) | 77.8% |

全年齢で見てもアッパーマス層から準富裕層にかけて割合が45%に減少

このため、40代アッパーマス層の「7.2%」を参考すると、最大でも準富裕層の割合は「3.2%」程度と言える

例:1クラス30人の教室であれば約1人達成している

40代で準富裕層を達成するのは、一部の限られた職業の方と言えるでしょう。

40代金融資産額平均

上記の通り、40代におけるアッパーマス層は7.2%と非常に少ない割合です。

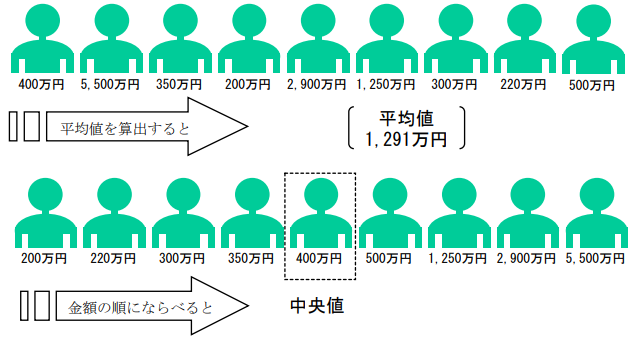

自身の資産状況を冷静に判断する場合、平均値及び中央値を確認するのが良いでしょう。

| 平均値 | 中央値 | |

| 総世帯 | 1,114万円 | 500万円 |

| 単身世帯 | 1,045万円 | 374万円 |

| 二人以上世帯 | 1,132万円 | 500万円 |

| 平均値 | 中央値 | |

| 総世帯 | 785万円 | 200万円 |

| 単身世帯 | 657万円 | 53万円 |

| 二人以上世帯 | 825万円 | 250万円 |

平均値は少数の高額資産保有世帯によって大きく引き上げられることがある

このため、中央値の方が実世帯のリアルな資産額と言える

40代総世帯の中央値は金融資産保有世帯で「500万円」、金融資産非保有世帯含むで「200万円」です。

世間相場以上の資産を目指す場合、500万円以上が1つの目標と言えるでしょう。

中央値と比較して大きく下回る場合、老後に向けて早期から貯蓄を開始することが求められます。

40代種類別金融商品保有額

40代の平均値である1,114万円(金融資産保有世帯)を「どんな金融資産で保有しているのか?」も気になる情報と言えるでしょう。

| 項目 | 金額 | 割合 |

|---|---|---|

| 預貯金 | 469万円 (内定期性預金164万円) |

42% (内15%) |

| 株式 | 215万円 | 19% |

| 生命保険 | 125万円 | 11% |

| 投資信託 | 104万円 | 9% |

| 個人年金保険 | 65万円 | 6% |

| 財形貯蓄 | 52万円 | 5% |

| 債券 | 36万円 | 3% |

| その他金融商品 | 18万円 | 2% |

| 損害保険 | 16万円 | 1% |

| 金銭信託 | 14万円 | 1% |

預貯金や債券、財形貯蓄など安定した資産保有が50%

また、株式及び投資信託など値動きのある金融商品への投資が28%

非課税制度を活用した、投資への動きが増加傾向にあると言える

平均的な金融商品保有と自身の状況を比較してみましょう。

40代年間手取り収入(税引き後)

40代の年間手取り収入は以下の通りです。

| 手取り収入額 | 割合 |

|---|---|

| 無収入 | 4.3% |

| 300万円未満 | 20.6% |

| 300~500万円未満 | 26.2% |

| 500~750万円未満 | 29.2% |

| 750~1,000万円未満 | 10.7% |

| 1,000~1,200万円未満 | 4.5% |

| 1,200万円以上 | 4.5% |

| 平均値 | 中央値 | |

| 総世帯 | 507万円 | 450万円 |

40代でのアッパーマス層は簡単ではないも、早期から貯蓄をしている方であれば実現不可能ではありません。

20歳から貯蓄を始めた場合、年150万円貯蓄で40歳時3,000万円

一方、家族構成によっては平均的な収入額で3,000万円以上の資産を確保するのは簡単ではないでしょう。

40代からお金持ちになる方法とは?

中央値を下回る貯蓄額の方は、以下ポイントをチェックしておきましょう。

①支出を減らす

固定費を中心とした支出を減らすことから、まずは始めてみましょう。

- サブスクの見直し

- 格安Simの利用

- 保険の見直し

など、ついつい先送りにしてしまう固定費を一度見直せば長期で見て大きな効果があります。

一方、「クーラーを使用しない」、「スーパーを数件周る」などストレスの貯まる節約は継続性がありません。

このため、支出を減らす場合ストレス無く対応できる項目から始めるのが良いでしょう。

http://long-term-investment.jp/living-level/

(おすすめ)簡単家計診断「オカネコ」

オカネコは、簡単な質問に答えるだけであなたの家計状況を診断する無料ツール。

LINEとの連動が可能で、手軽に家計診断を行うことができます。

個人情報非公開かつ匿名で利用が可能。

質問内容から家計状況はもちろん、境遇の近いユーザーとの比較もできます。

診断終了後、ファイナルシャルプランナーより複数のコメントが届くため必要に応じて相談するのも良いでしょう。

(参考)オカネコ公式動画

②収入を増やす

支出の抑制と合わせて、収入アップを目指すことが大切です。

- 資格を取得する

- 英語を勉強する

- 転職をする

など、現在の仕事で収入アップを狙うのはもちろん、環境を変えて労働収入を上げるのも良いでしょう。

また、最近では「副業ブーム」であり本業以外の収入を確保する方が増加。

「Youtube」、「SNS」、「ブログ」などパソコンを活用してお金を稼ぐ方も少なくありません。

「ウーバーイーツ」を中心とした、スキマ時間で働ける副業の選択肢が増加しているのは魅力です。

③余裕資金で投資を行う

普通預金金利が「年0.002%」の現在、貯蓄だけでお金持ちになるのは簡単ではありません。

現金はインフレリスクに弱く、貯蓄だけをしていては将来的に目減りしたお金を受け取ることになる

但し、投資と言っても「銘柄選定」や「購入タイミング」など判断するのは難しいと感じる方も少なくないでしょう。

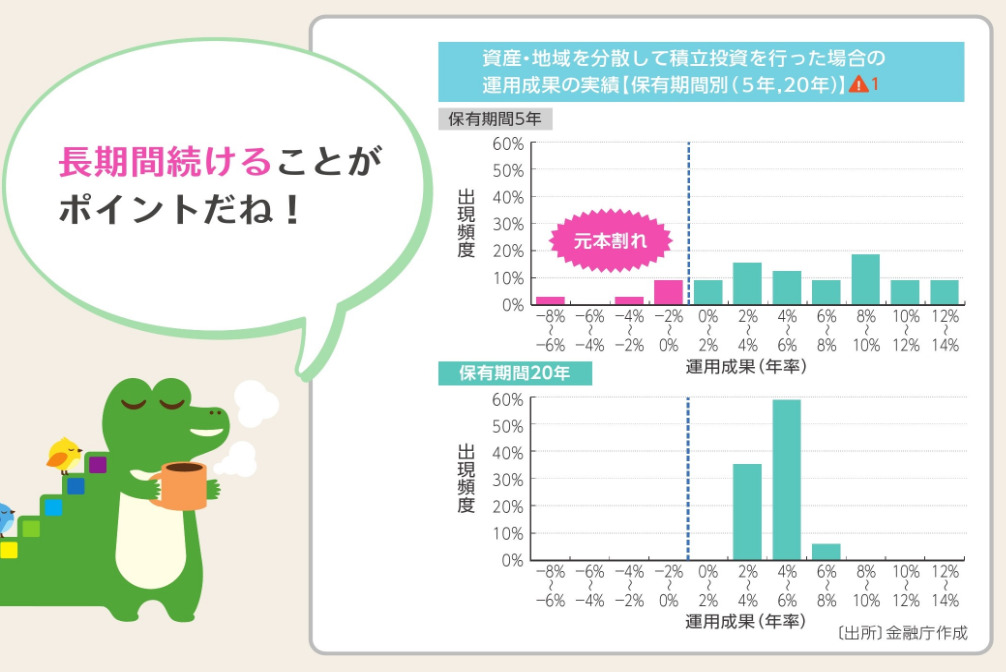

そこでおすすめなのが、金融庁が推奨する「長期、積立、分散投資」の活用。

手数料が割安なインデックスファンドを余裕資金で購入するのがおすすめです。

(参考)20年間継続保有で年4~6%程度のリターンが期待できる

引用:金融庁

引用:金融庁

固定費を削減したお金を活用して、まずはインデックス投資を始めるのが良いでしょう。

http://long-term-investment.jp/index-100000yen/

家計簿アプリを活用して支出入をチェックしよう

毎月の貯蓄額を増加させる場合、日々の支出入をチェックすることが大切です。

「クレジットカード」、「現金」を確認して不要なサブスクや無駄な支出があれば積極的に改善を行おう

そこでおすすめなのが、家計簿アプリを活用した支出入管理。

無料アプリを利用して、自身のデータを取得しておくのがおすすめです。

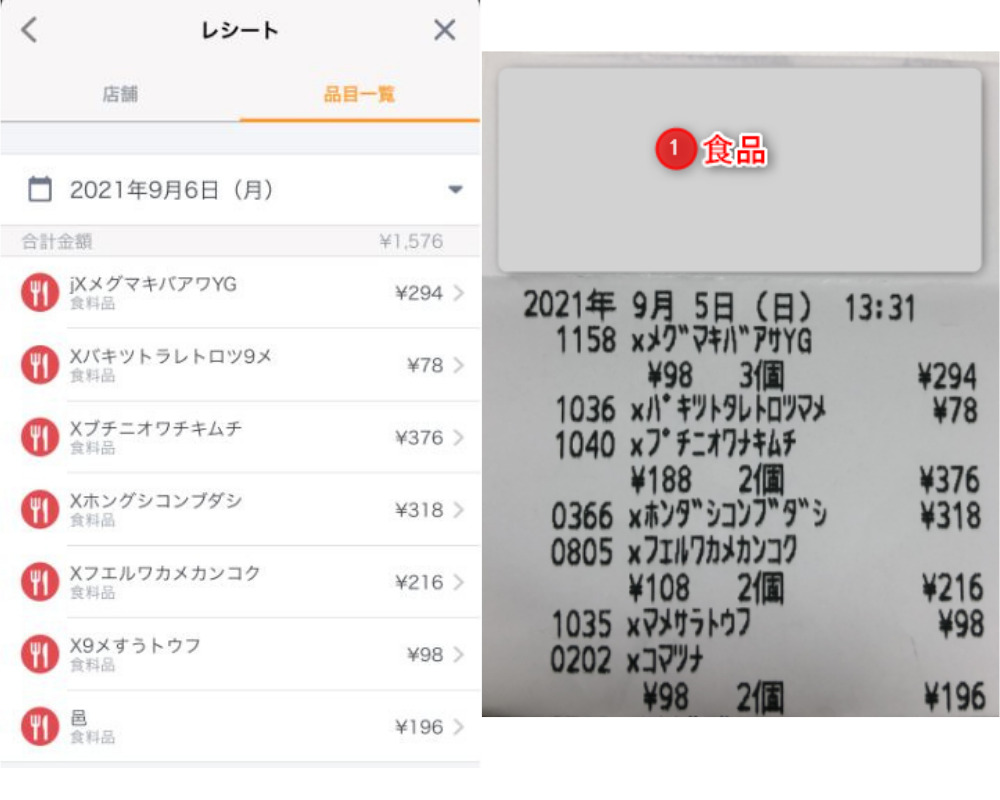

例:マネーフォワードME

「マネーフォワードME」は利用者1,400万人超えの人気NO.1家計簿アプリ。

- レシート読み取り機能あり

- 2,572社の銀行、クレジットカードに連携可能

- 利用者数国内NO.1

マネーフォワードMEが人気の理由は、無料でレシート読み取り機能が利用できる点にあります。

読み取り機能を使えば、現金での支出も手軽に管理することが可能です。

以下、実際にマネーフォワードMEでレシートを読み取り

機能、操作性共に素晴らしい家計簿アプリのためまずは、普通預金、クレジットカードを紐付けしてみましょう。

http://long-term-investment.jp/kakeibo-app/

40代でアッパーマス層、準富裕層に達成している人の割合【まとめ】

本記事では「40代でアッパーマス層、準富裕層」をテーマに国内で何割いるのかについて解説しました。

- 40代アッパーマス層:7.2%

- 40代準富裕層:3.2%(見込)

40代の場合、「年収の増加」、「若年層からの貯蓄の継続」によりアッパーマス層に達成する方は100人中7人の割合で存在します。

一方、子供の進学や教育資金により思うように貯蓄が出来ない方も少なくないでしょう。

転職によるスキルアップはもちろん、副業による収入の増加及び家計簿アプリを活用した固定費の削減がおすすめです。

また、中央値から大きく下回ると感じた場合、老後に向けて早期改善を図るようにしましょう。

以上、40代でアッパーマス層、準富裕層は何割まとめでした。

【関連記事】30代アッパーマス層、準富裕層の割合を解説しています。

http://long-term-investment.jp/upper-mass-30s/

【関連記事】「50代からの投資」をテーマに注意点を解説しています。

http://long-term-investment.jp/50s-stock/

【関連記事】「貯金はしないほうがいい」の言葉を深掘りしています。

http://long-term-investment.jp/saving-important-point/