現金がなくても、カードやスマホがあれば買い物ができる「キャッシュレス決済」が広がっていますが、なぜここまで人気かというと、現金ではつかないポイントがもらえることや、現金を持ち歩かなくて済むことなどでしょう。

しかし、キャッシュレス決済には既に多くのサービスがありますし、ポイント付与のルールや還元率はよく変わっているので、「自分にとって一番お得な支払い方法がどれか」を見極めるのは、実は簡単なことではありません。たとえ、「自分はキャッシュレス決済を不満なく使っている」という人も、もしかしたら、もっとお得なサービスが生まれているかもしれません。

この記事では、数あるキャッシュレス決済の中から、代表的なサービスの特徴を紹介し、選ぶ時のポイントを分かりやすく解説します。今、自分にとって一番便利で、お得なキャッシュレス決済がきっと見つかるはずです。

- キャッシュレス決済には「スマホ決済」と「カード決済」がある どっちが便利?

- スマホ決済のおすすめ QRコード?IC?よく使うお店やサービスで決めよう

- どのQRコード決済がいい?一覧で比較

- 非接触型IC決済のおすすめ よく使う路線やお店で決めよう

- クレカと組み合わせるとより使いやすくなる非接触型IC決済

- カード決済のおすすめ クレカ、デビット、プリペイド どれがいい?

- クレジットカード決済のおすすめ

- デビットカード決済のおすすめ クレカだと使いすぎが心配な人に

- GMOあおぞらネット銀行 Visaデビットカード 還元率は最大1.2%

- Sony Bank WALLET(Visaデビット付きキャッシュカード) 最大2%!ショッピング保険の付帯も

- 住信SBIネット銀行 デビットカード 条件なし、常時0.8%のポイント付与

- プリペイドカード決済のおすすめ クレカが発行できない人ならこれ

- バンドルカード カード払いや携帯キャリア決済、コンビニからもチャージ可能

- kyash 1%の高還元率、使った分は自動仕分けで家計簿代わりにも

- dカードプリペイド dポイント加盟店なら最大3.5%還元

- アプリのキャッシュレス決済の3つのメリット

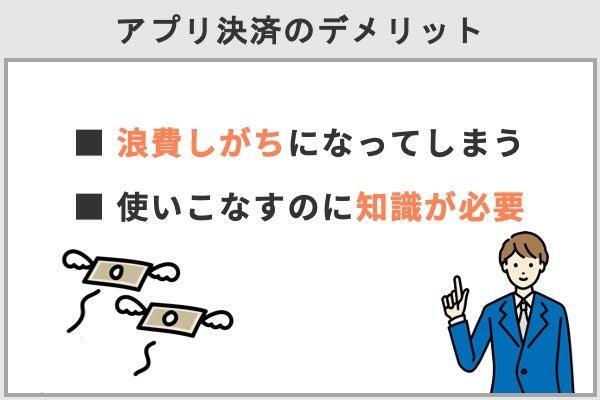

- アプリのキャッシュレス決済を使う2つのデメリット

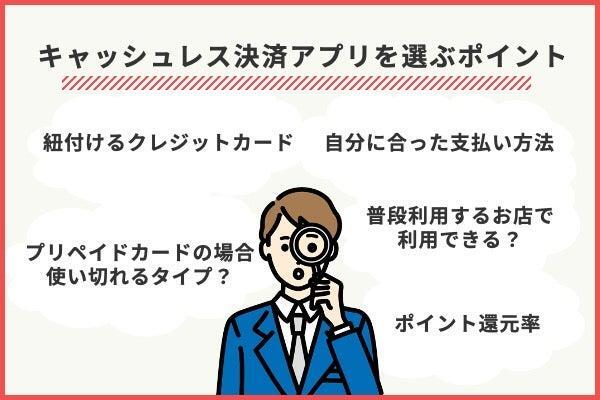

- キャッシュレス決済アプリを選ぶ際に意識したい4つのこと

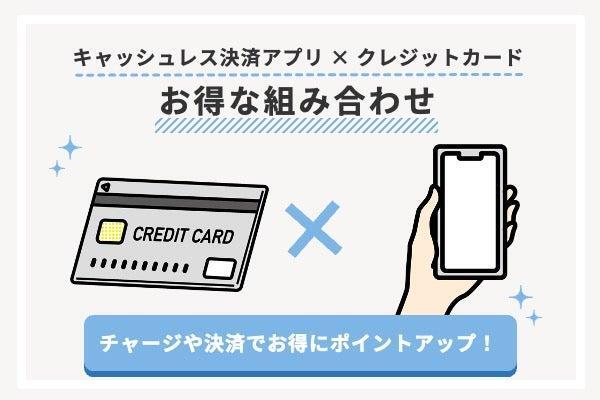

- おすすめキャッシュレス決済アプリとお得なクレジットカードの組み合わせ

- キャッシュレス決済に関するよくある質問

- PayPayカード

- キャッシュレス決済には「スマホ決済」と「カード決済」がある どっちが便利?

- スマホ決済のおすすめ QRコード?IC?よく使うお店やサービスで決めよう

- どのQRコード決済がいい?一覧で比較

- 非接触型IC決済のおすすめ よく使う路線やお店で決めよう

- クレカと組み合わせるとより使いやすくなる非接触型IC決済

- カード決済のおすすめ クレカ、デビット、プリペイド どれがいい?

- クレジットカード決済おすすめ ランキング

- 還元率重視 ランキング

- 発行スピード重視 ランキング

- アプリのキャッシュレス決済の3つのメリット

- アプリのキャッシュレス決済を使う2つのデメリット

- キャッシュレス決済アプリを選ぶ際に意識したい4つのこと

- おすすめキャッシュレス決済アプリとお得なクレジットカードの組み合わせ

- キャッシュレス決済に関するよくある質問

PayPayカード

| 年会費 | 最短利用時間 | 還元率 |

|---|---|---|

| 永年無料 | 申し込み&審査で 最短5分 |

ご利用金額200円(税込)ごとに1% |

キャッシュレス決済には「スマホ決済」と「カード決済」がある どっちが便利?

「どのキャッシュレス決済が自分に向いているのか」を見極めるために、キャッシュレス決済の具体的な違いをおさえましょう。

まずキャッシュレス決済には、「支払い方法」が2種類あり、一つは最近たくさん誕生している「スマホ決済」、もう一つは古くからある「カード決済」です(ただ、最近ではクレジットカードなどをスマホに設定する「スマホでカード決済」も人気です。スマホがあればカード決済ができます)。

この支払い方法の違いのほかに、お金が引き落とされる「支払いタイミング」によって細かく分類できます。「支払いタイミング」は3種類で、「前払い」「即時払い」「後払い」とありますが、次の表で見るほうが理解が早いでしょう。

| キャッシュレス決済の「支払い方法」と「支払いタイミング」による分類 | |||

|---|---|---|---|

| 支払い方法の違い→ | スマホ決済 | カード決済 | |

| ↓支払いタイミングの違い | QRコード決済 | その他(非接触型IC決済) | ── |

| 前払い | QRコード決済 (チャージ時) →PayPay、楽天ペイ、d払いなど |

電子マネー (事前チャージ) →Suica、PASMO、WAONなど |

プリペイドカード |

| 即時払い | ── | スマホデビット | デビットカード |

| 後払い | QRコード決済 (クレジットカードひもづけ時) |

電子マネー (クレカ紐付け) →Apple Pay、iD、QUICPayなど |

クレジットカード |

まず支払い方法のうち、「スマホ決済」の特徴は、カードを持ち歩かなくても、スマホがあれば買い物できることです。

スマホ決済には、「QRコード決済」と「非接触型IC決済」がありますが、「QRコード決済」はPayPayや楽天ペイなどのことで、個人商店など小さなお店でも使えることが多いです(加盟店の手数料が低いため)。もう一つの「非接触型IC決済」はSuicaやWAONなどのことで、特徴は、決済スピードが早いことです。

支払い方法にはもう一つ「カード決済」があり、これはプリペイド、デビット、クレカのこと。メリットとしてスマホ決済に比べてネットショッピングを含めた多くの店舗が対応していることですが、デメリットは、外出先で使う場合はカードを持ち歩かなければいけません。

カードの種類であるプリペイドカード、デビットカード、クレジットカードは、そのまま支払いタイミングの違いにあたります。プリペイドは前払い、デビットは即時払い、クレカは後払いです(なお上で紹介した「スマホでカード決済」は、表の一番下の行、「スマホ決済」の「後払い」にあたります)。

支払いタイミングの3種類(前払い、即時払い、後払い)については、「自分が一番管理がしやすい方法」を選ぶとよいでしょう。

「前払い」(プリペイド)は、前もってチャージをした分しか使えません。また「即時払い」(デビット)は、使用した際に銀行口座から引き落とされます。この2つについては、「手元または銀行口座にある金額内でしか買い物できない」ため、チャージなどの手間はかかるものの、使いすぎる心配は低いでしょう。

これに対し、「後払い」(クレカ)は、メリットとして引き落としを先送りできることがありますが、デメリットは使いすぎてしまう恐れがあることです。

これらの特徴をもとに、自分が一番管理しやすい、心配のない決済方法を選ぶとよいでしょう。

スマホ決済のおすすめ QRコード?IC?よく使うお店やサービスで決めよう

スマホ決済には、「QRコード決済」と「その他」(非接触型IC決済)がありますが、選ぶ際に重視したい基準は「自分が最も使うお店やサービスで使いやすいこと」でしょう。

たとえば、ポイントがよく貯まる、割引などのサービスが受けられる──ことから決めるとよいでしょう。

QRコード決済のおすすめ スマホ契約やクレカなどを参考に

QRコード決済の代表的なサービスは、PayPayや楽天Pay、au PAY、d払いなどです。名前から分かるとおり、大手のスマホキャリアが提供しています。

選ぶヒントは、たとえば「スマホの通信回線と同じにする」「持っているクレジットカード、よく行くお店・よく使うオンラインストアでポイントがたまりやすい」などでしょう。

QRコード決済は、お店での買い物やオンライン決済以外でも使えることも特徴で、QRコード決済アプリを使えば、相手の名前や口座番号を入力することなく、簡単に送金することができます。

たとえば、友人との食事代や飲み代を割り勘する際、QRコード決済アプリでささっと送金すれば、面倒な現金のやり取りをする必要がなくなり、スムーズに会計を済ませることができます。

さらに、いつ、どこで、いくら使ったのか決済履歴を簡単に把握できるため、家計管理にも役立ちます。領収書発行機能が搭載されているアプリも多く、確定申告などの際にも便利です。

QRコード決済には以下のような種類があります。

PayPay QRコードシェアNo.1 ソフトバンクやY!モバの人はこれ

PayPayは、Yahoo!ショッピングやヤフオクなどをよく使う人、スマホの契約がソフトバンク、Y!モバイル、LINEMOなどの人はまず検討したいサービスです。ヤフーのサービスなら、ポイントが+0.5%~1.5%お得にたまります。加盟店は全国410万カ所以上(2022年)を超えるシェアNo.1のQRコード決済です。

よく使うコンビニがセブン-イレブンという人も検討したいサービスです。なぜならセブン-イレブンアプリ内にあるPayPayを利用すると、セブン-イレブンでの買い物をアプリ1つでまとめられてとても便利だからです。また、クーポンを使ったりするのに別のアプリを起動する必要もありません。

さらに、PayPay単体だとPayPayボーナスしかたまりませんが、セブンイレブンアプリ内のPayPayを使うと、セブンマイルも同時にもらえてお得になります。

| ポイント 還元率 |

実店舗:0.5~1.5% オンライン:1~2%(利用実績で変動)(※) |

|---|---|

| 付与ポイント | PayPayボーナス |

| 付与ポイント | ◯ |

| チャージ方法 | クレジットカード(PayPayカードのみ)・銀行・ATMなど |

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿して支払う必要があります。その場合の支払い分は、タッチ決済分のポイント還元の対象となりません。なおタッチ決済とならない金額の上限は、利用する店舗によって異なる場合があります。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

\スマホだけでスピード完結/

楽天ペイ 通常のポイント還元率は“最高” 楽天経済圏にいるなら!

楽天ペイは、楽天カードからのチャージで還元率が1.5%と、QRコード決済での通常還元率が最も高いサービスです(キャンペーンを除く)。特に楽天ポイントを貯めている人、楽天市場や楽天証券、楽天銀行など楽天経済圏を使う人が、検討したいサービスです。

2024年7月現在、還元率1.5%となるのは楽天カードからのチャージのみですが、2024年夏より還元率が1.5%・楽天カード以外のクレジットカードでチャージができるようになります。

楽天ペイは、コンビニやファストフード店で決済すると100円につき1ポイント(還元率1.0%)がもらえます。セブン-イレブンやローソン、ファミリーマート、ミニストップ、デイリーヤマザキなど全国のコンビニに加え、マクドナルド、ドトールコーヒー、KFC、吉野家、松屋、コメダ珈琲などの全国チェーンで使えるので、日常の買い物や外食でポイントが貯まります。

| ポイント 還元率 |

現在 : 1~1.5% (楽天カード利用のみ) 2024年夏~ : 1.5% |

|---|---|

| クレカ決済 (クレカひもづけでチャージせずに支払える機能) |

◯ |

| 付与ポイント | 楽天ポイント |

| チャージ方法 | クレジットカード・銀行・ATMなど |

| その他 | 2024年夏より、還元率が1.5%に 他社クレカからのチャージも可能に |

au PAY Pontaポイントを貯めている、auのスマホユーザー、ローソンをよく使う人に

au PAYは、auのスマホユーザーには月額料金と同じPontaポイントがたまります。auが提供するうたパスやブックパスといったコンテンツ支払いにも使えるので非常に便利です。

また、通常の還元率は0.5%ですが、Ponta会員IDとau IDを連携して、au PAYのコード決済を使ってローソンで買い物すると還元率が最大1.5%になります。そのためPontaポイントを貯めている人、よく使うコンビニがローソンの人におすすめです。

| 還元率 | 0.5% |

|---|---|

| クレカ決済 | × |

| 付与ポイント | Pontaポイント |

| チャージ方法 | 現金・クレカチャージ |

| その他 | auユーザーは三太郎の日(※)にポイント還元率がアップする。 |

d払い ドコモユーザー、dカードを持っている人におすすめ

ドコモユーザーなら携帯電話料金との合算払いも利用できるd払いが便利です。頻繁にキャンペーンが開催されるので、逃さず利用するとさらにお得に使えます。

d払いはローソン、ファミリーマート、ポプラ、ミニストップ、セブン‐イレブン、スリーエイトなどのコンビニで使えます。専用アプリの「d払い」をダウンロードしておくと、アプリ内で現在地の近くでd払いが利用できるコンビニを検索できるので便利です。

また、d払いとdカードを組み合わせると、dポイントの2重取りができ、ポイント還元率が1.5%になるので、dカードを持っている人にもおすすめです。

| 還元率 | 実店舗:1.5% オンライン:1% |

|---|---|

| クレカ決済 | ◯ |

| 付与ポイント | dポイント |

| チャージ方法 | 現金のみ・クレジットカードチャージは不可 |

| その他 | 毎週金・土はオンラインで3~6%ポイント還元(d曜日。要エントリー) |

どのQRコード決済がいい?一覧で比較

以上のQRコード決済(PayPay、楽天ペイ、au Pay、d払い)はいずれも、セブン-イレブン、ローソン、ファミリーマート、ミニストップなどのコンビニで使えます。自分にぴったりのQRコードを選ぶ際は、還元率の高さやそれぞれの特徴を比較して選ぶとよいでしょう。

非接触型IC決済のおすすめ よく使う路線やお店で決めよう

スマホ決済のうち、QRコードを使わないのが「非接触型IC決済」です。

SuicaやPASMOなどの交通系IC、WAONやnanacoなどの流通系、iDやQUICPayなどのクレカ系がありますが、選び方としては、よく使うサービスやお店で決めるのはQR決済の選び方と同じです。

たとえばJRをよく使う人はSuica、私鉄に乗るならPASMO、イオンやまいばすけっとなどを使う人はWAON、セブン-イレブンやイトーヨーカドー、アリオなどを使う人はnanacoがいいといった具合です。一方で、よく使う特定の店舗やサービスがないという人は、iDやQUICKPayなどクレカ系のICサービスもあります。

そのほか、非接触型にはApple PayやGoogle Payによる支払い方法があります。Apple PayとGoogle Payは、それぞれiPhoneとAndroid端末専用の決済サービスです。スマートフォンにクレジットカードやデビットカード、交通系ICカードなどの情報を登録することで、端末をタッチするだけで支払いが完了します。

非接触型IC決済の特徴は、支払い完了までが手軽で早いことで、カード払いのような暗証番号やサインが不要で、だれでも簡単に使うことができます。

非接触型IC決済の4タイプ

| タイプ | 具体例 | 特徴と強み |

|---|---|---|

| 携帯端末系 | Apple Pay、Google Pay | 多くの店舗で利用できる。高いセキュリティ性 |

| クレジットカード系 | iD、QUICPay | 海外でも利用できるお店があるので海外旅行にも便利 |

| 流通系 | WAON、nanaco | 対象のコンビニやスーパーで割引サービス、ポイント特典などがある |

| 交通系 | Suica、PASMO | 通勤通学などで鉄道・バスを使うだけでポイントが貯まる |

クレカと組み合わせるとより使いやすくなる非接触型IC決済

非接触IC決済のなかには、クレジットカードとの連携でお得になるものがあります。

おすすめの組み合わせは以下の2つです。

それぞれクレジットカードと組み合わせることでポイント還元率がグンとアップするためです。Suica×なら「ビュー・スイカ」カードは電車利用で最大5%還元、QUICPay×セゾンパール・アメリカン・エキスプレス(R)・カードはいつでも2%還元と、他のクレカ組み合わせよりも大幅にアップするのでお得に利用できます。それぞれ詳しく見ていきましょう。

Suica×「ビュー・スイカ」カードは通勤通学などで最大5%還元で電車利用がお得になる

「ビュー・スイカ」カードは、JR東日本が発行するSuica、定期券、JRE POINTカード、クレジットカードの4つの機能が一枚に備わったカードです。

Suicaつきのカードを発行できます。年会費は524円(税込)かかりますが、JRE MALLで買い物すればポイントが3.5%還元されます。

さらに、「ビュー・スイカ」カードできっぷを買うと、合計5%(例:「ビュー・スイカ」カードでモバイルSuicaを利用した場合3%、モバイルSuicaにてモバイルSuica定期券を購入した場合2%)JRE POINTが貯まるのも嬉しいポイントです。

| カード名 | 「ビュー・スイカ」カード |

|---|---|

| 年会費 | 524円(税込) |

| 申し込み条件 | 満18歳以上 (高校生除く) |

| 発行日数 | 最短即日 |

| クレジットカードの国際ブランド | Visa/MasterCard/JCB |

| ETCカード | 524円(税込) |

| 家族カード | 524円(税込) |

| 付帯保険 | 旅行傷害保険(国内/海外) |

| ポイント還元 | 0.5%~5% |

| 付与ポイント | JREポイント |

| Suicaチャージの 還元率 |

1.5% |

通勤や通学で電車を利用する人はもちろん、定期券の購入やSuicaへのチャージでポイントを貯めたい人にもおすすめです。また、リボルビング払い専用の「ビュー・スイカ」リボカードを選ぶと年会費及び家族カードの年会費が無料になります。

QUICPay×セゾンパール・アメリカン・エキスプレス(R)・カードは通常還元率が2%と高い!

セゾンパール・アメリカン・エキスプレス(R)・カードは、QUICPayで支払うだけで還元率が最大2%になるカードです。基本還元率は0.5%なので、4倍のポイントが貯まります。

貯まるポイントは有効期限のない「永久不滅ポイント」なので、期限切れによるポイントの失効を気にせずに使えるのも特徴です。

QUICPayでの支払いなら、申込んでから審査が完了して最短5分で使えるので、今すぐネットショッピングしたい人にもおすすめです。

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 0.5%~2.0% |

| 貯まるポイント | 永久不滅ポイント |

| 家族カード | 無料 |

| 付帯電子マネー | iD、QUICPay、楽天Edy |

| ETCカード | 無料、5枚まで発行可能 |

| 付帯保険 | ー |

| スマホ決済 | Apple Pay、Google Pay |

カード決済のおすすめ クレカ、デビット、プリペイド どれがいい?

カード決済には、クレジットカードのほかに、プリペイドカード、デビットカードといった種類があり、これらは支払いの(銀行などからお金が引き落とされる)タイミングが異なります。

クレカは後払い、プリペイドは前払い、デビットは即時払いです。

クレジットカードは後払い式のため、手元にお金がなくても決済ができる便利なシステムですが、使いすぎてしまうリスクがあります。また、発行には審査が必要で、審査に落ちてしまうと持てません。過去にローン返済やスマホ料金の支払いなどが遅れたりしたことがある人は審査に通りにくいでしょう。

他方、プリペイドやデビットは、それぞれ前払いと即時払いのため使いすぎの心配はありません。また、それぞれ審査がありません。そのためクレカの審査に落ちてしまった人にもおすすめです。

クレジットカード決済のおすすめ

クレジットカードの最大の特徴は、支払いが翌月以降など、後払いにできることで、決められた上限額の範囲内で使えるため、手元に現金がなくても買い物ができることです。

クレカによっては、QRコード決済など、ほかの支払い方法とひもづけすることでポイントアップも狙えます(d払いにdカードをひもづけるなど)。このため、ポイント高還元を狙いたい人は、スマホ決済と組み合わせて使うとよいでしょう。

一方で、クレジットカードにはいくつかのデメリットもあります。まず、つい使いすぎてしまうという点が挙げられます。クレジットカードは現金と異なり、使用金額がすぐには目に見えないため、必要以上に買い物をしてしまう可能性があります。

とくに、分割払いやリボ払いなどの機能を利用すると、金利がかかってしまうため、注意が必要です。

クレジットカード決済おすすめ ランキング

| カード名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 |

|---|---|---|---|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | 無料 | 11,000円(税込) | 無料 | 無料 | 無料 |

| 還元率 | 1.00%~10.50% | 1.0%~3.0%(※3) | 1.0%~4.5% | 1.0%~3.0% | 1.00%~10.0% | 0.5%~1.0% | 1.0%~2.5% | 0.5%~2.0% |

| ポイント種類 | OkiDokiポイント | PayPayポイント | dポイント | 楽天ポイント | dポイント | リクルートポイント | Pontaポイント | Vポイント |

| 国際ブランド | JCB | Visa/MasterCard/JCB | Visa / Mastercard | Visa/Mastercard/JCB/ AmericanExpress |

Visa/mastercard | JCB | Visa/Mastercard | JCB |

| 発行スピード | 最短3営業日 | 申し込み&審査で 最短5分 ※申込処理状況 により変動あり |

最短5営業日 | 最短3営業日 | 最短5営業日 | 最短1週間 | 最短1週間 | 通常2週間 |

| 付帯保険 | 海外旅行/ショッピング | - | ショッピング | 海外旅行 | 海外旅行/国内旅行/ショッピング | 海外旅行/国内旅行/ショッピング | 海外旅行/ショッピング | ショッピング |

| 交換マイル | ANA/JAL/スカイマイルv | - | JAL | JAL | JAL | - | - | ANA |

| スマホ決済 | Apple Pay / Google Pay | PayPay | Apple Pay | Apple Pay/Google Pay/ | Apple Pay | Apple Pay/Google Pay | Apple Pay/Google Pay | Apple Pay/Google Pay |

| 電子マネー | QUICPay | - | iD | 楽天Edy | iD | - | - | - |

| 申し込み条件 | 18歳~39歳 | 18歳以上 | 18歳以上 | 18歳以上 | 20歳以上&安定収入 | 18歳以上 | 18歳以上 | 18歳以上 |

| 申し込み |

還元率重視 ランキング

| カード名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | |

|---|---|---|---|---|---|---|---|---|---|

| 年会費 | 無料 | 11,000円(税込) | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | |

| 還元率 | 1.00%~10.50% | 1.00%~10.0% | 1.0%~4.5% | 0.5%~1.0% | 1.0%~3.0% | 1.0%~2.5% | 0.5%~2.0% | 1.0%~3.0% | |

| ポイント種類 | OkiDokiポイント | dポイント | dポイント | リクルートポイント | 楽天ポイント | Pontaポイント | Vポイント | PayPayボーナス | |

| 国際ブランド | JCB | Visa/mastercard | Visa / Mastercard | JCB | Visa/Mastercard/JCB/ AmericanExpress |

Visa/Mastercard | JCB | Visa/MasterCard/JCB | |

| 発行スピード | 最短3営業日 | 最短5営業日 | 最短5営業日 | 最短1週間 | 最短3営業日 | 最短1週間 | 通常2週間 | 最短2分 ※申込処理状況 により変動あり |

|

| 付帯保険 | 海外旅行/ショッピング | 海外旅行/国内旅行/ショッピング | ショッピング | 海外旅行/国内旅行/ショッピング | 海外旅行 | 海外旅行/ショッピング | ショッピング | - | |

| 交換マイル | ANA/JAL/スカイマイルv | JAL | JAL | - | JAL | - | ANA | - | |

| スマホ決済 | Apple Pay / Google Pay | Apple Pay | Apple Pay | Apple Pay/Google Pay | Apple Pay/Google Pay/ | Apple Pay/Google Pay | Apple Pay/Google Pay | PayPay | |

| 電子マネー | QUICPay | iD | iD | - | 楽天Edy | - | - | - | - |

| 申し込み条件 | 18歳~39歳 | 20歳以上&安定収入 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | |

| 申し込み |

発行スピード重視 ランキング

| カード名 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 |

|---|---|---|---|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | 11,000円(税込) | 無料 | 無料 | 無料 | 無料 |

| 還元率 | 1.0%~4.5% | 1.00%~10.50% | 1.0%~3.0% | 1.00%~10.0% | 0.5%~1.0% | 1.0%~2.5% | 0.5%~2.0% | 1.0%~3.0% |

| ポイント種類 | dポイント | OkiDokiポイント | 楽天ポイント | dポイント | リクルートポイント | Pontaポイント | Vポイント | PayPayボーナス |

| 国際ブランド | Visa / Mastercard | JCB | Visa/Mastercard/JCB/ AmericanExpress |

Visa/mastercard | JCB | Visa/Mastercard | JCB | Visa/MasterCard/JCB |

| 発行スピード | 最短5営業日 | 最短3営業日 | 最短3営業日 | 最短5営業日 | 最短1週間 | 最短1週間 | 通常2週間 | 最短2分 ※申込処理状況 により変動あり |

| 付帯保険 | ショッピング | 海外旅行/ショッピング | 海外旅行 | 海外旅行/国内旅行/ショッピング | 海外旅行/国内旅行/ショッピング | 海外旅行/ショッピング | ショッピング | - |

| 交換マイル | JAL | ANA/JAL/スカイマイル | JAL | JAL | - | - | ANA | - |

| スマホ決済 | Apple Pay | Apple Pay / Google Pay | Apple Pay/Google Pay/ | Apple Pay | Apple Pay/Google Pay | Apple Pay/Google Pay | Apple Pay/Google Pay | PayPay |

| 電子マネー | iD | QUICPay | 楽天Edy | iD | - | - | - | - |

| 申し込み条件 | 18歳以上 | 18歳~39歳 | 18歳以上 | 20歳以上&安定収入 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 |

| 申し込み |

デビットカード決済のおすすめ クレカだと使いすぎが心配な人に

デビットカードは、買い物する際、銀行口座から利用額が即時に引き落とされる即時払いの支払い方法で、銀行残高の範囲内でしか使えないため、後払いのクレカと比べると、使いすぎの心配がないことでしょう。また、プリペイドカードのようにチャージの手間もかかりません。

メリットは、クレカのような審査がなく、銀行口座を持っていればだれでも発行できることです。ただしクレカと比べると、ポイント還元がないほか、旅行保険などの付帯サービスも受けられないことが多いです。

特におすすめなのは以下の3つです。デビットカードはポイント還元がついていないこともありますが、かわりにキャッシュバックサービスがあり、次の3枚はいずれもキャッシュバックまたはポイント付与があります。

GMOあおぞらネット銀行 Visaデビットカード 還元率は最大1.2%

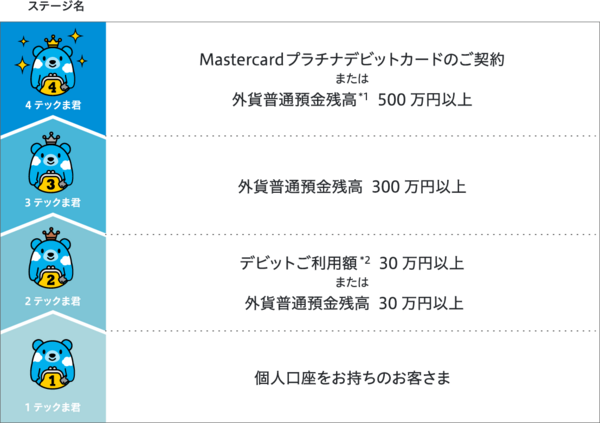

GMOあおぞらネット銀行Visaデビット付キャッシュカードの特徴は、会員ステージによって最大1.2%の還元率でキャッシュバックが受けられることです。

会員ステージは、「1テックま君」から始まり、利用額や外貨預金残高などによってステージが上がります。最高ステージ「4テックま君」まであり、ステージが上位にいくほど、ATMを手数料無料で使える回数が増えたり、還元率が上がったりします。

最高ステージに到達するためには、プラチナデビットカードの契約か、口座(外貨普通預金)に500万円預けることのどちらかが必要です。

また、変わった特徴として、不正利用された際に最大100万円の補償金が受け取れるということが挙げられます。

デビットカードの仕組みは、利用と同時に銀行口座からお金が引き落とされるものであるため、不正利用に気づいたときには被害が発生していることが多いですが、この補償制度により安心して利用できます。

Sony Bank WALLET(Visaデビット付きキャッシュカード) 最大2%!ショッピング保険の付帯も

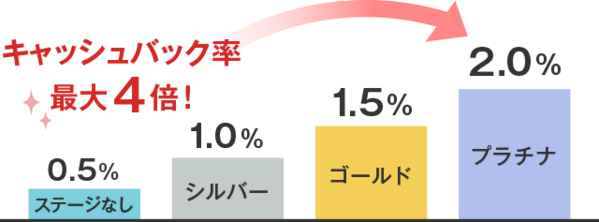

Sony Bank WALLET(Visaデビット付きキャッシュカード)は、デビットカードの中では最大還元率が高く、会員ステージに応じて還元率0.5~2.0%でキャッシュバックが受けられるほか、デビットカードには珍しいショッピング保険が付帯します。

キャッシュバックの還元率は、会員ステージシステムによって決まり、入会してすぐはステージなしのため還元率0.5%です。月々の銀行口座残高やカードの利用状況に応じて会員ステージが決定、使い続けて最高位のプラチナ会員となると、最大還元率の2.0%を実現できます。

付帯サービスにも特徴があり、デビットカードには珍しいショッピング保険が付帯しています。

補償額は最大50万円と、クレジットカードに付帯するものほど高額ではありませんが、デビットカードで保険が付帯すること自体が珍しいため独自の魅力といえるでしょう。

住信SBIネット銀行 デビットカード 条件なし、常時0.8%のポイント付与

住信SBIネット銀行 デビットカードは、ポイント還元率が常時0.8%で、一見高くないようですが、何も条件をクリアしなくても還元を受けられます。

というのも、デビットカードの中には、還元率が1.0%を超えるものもありますが、多くの場合では、一定の条件クリアが課せられています。

この点、住信SBIネット銀行 デビットカードなら、無条件で0.8%還元が受けられるため、ポイントアップ条件を考えながら使うことが面倒な人にはおすすめです。

付与される「スマプロポイント」は、500ポイント貯まると1pt=1円として使えるのに加え、JALマイル交換もできます。ポイント交換先を目的に合わせて自由に選べる点もおすすめなポイントです。

| 交換レート | 交換時期 | 交換方法 | |

| 現金に交換する | 1ポイント=1円相当 | ポイント交換申請の翌々日 | ポイント交換申請から、「1. 現金に交換」を選択し、画面の案内に沿ってお進みください。 |

| JALのマイルに交換する | 100ポイント=40マイル相当 | ポイント交換申請の翌月下旬頃 | ポイント交換申請から、「2. JALのマイルに交換」を選択し、画面の案内に沿ってお進みください。 |

プリペイドカード決済のおすすめ クレカが発行できない人ならこれ

プリペイドカード決済は、事前にチャージした金額の範囲内で使える前払い式のカードで、クレジットカードが必要なのに発行できない人におすすめです。

なぜなら、原則審査なし・年齢制限なしで発行できるからです。審査が不安な人や、クレジットカードを自分で発行できない成人前の若者も申し込めます。

使う前に現金をチャージするので銀行口座とのひもづけも必要ありません。たとえ盗まれたり、落としたりしてても、損失はチャージした分のみなので、こまめにチャージするようにしておけば、被害を最小限に抑えられます。クレジットカードやデビットカードと違って銀行口座情報も登録していないので、悪用されるリスクもありません。

発行スピードの速さも特徴で、申込みから1分程度で使えるものが多いです。

なかでもおすすめのプリペイドカードは以下の3つです。

バンドルカード カード払いや携帯キャリア決済、コンビニからもチャージ可能

バンドルカードは、VISA加盟店で使えるVISAプリペイドカードで、カード発行のための審査なし・年齢制限なしです。

特筆すべき特徴としてチャージ方法の豊富さがあり、カード払いや携帯キャリア決済に加え、コンビニからもチャージ可能。クレジットカードを持たない人や携帯料金を自分で払っていない人でも使える1枚です。

バーチャルカードならアプリで1分で作れるため、すぐに必要な人にもおすすめです。

| アプリ名 | バンドルカード |

|---|---|

| 審査・年齢制限有無 | 審査なし/年齢制限なし |

| 利用可能店舗 | 国内外のVISA加盟店(オンライン) |

| チャージ方法 | コンビニ払い、セブン銀行ATM、クレジットカード、キャリア決済(ドコモ払い)、銀行ATM(ペイジー)、ネット銀行、ビットコイン |

| リアルカード発行有無 | あり |

| 後払い 利用上限額 |

3,000円~5万円 |

| 後払い手数料 | 510円~1,830円(税込) |

| 支払い方法 | コンビニ払い、セブン銀行ATM、ネット銀行、銀行ATM(ペイジー) 一括払いのみ |

\ソッコーで作れるカード/

kyash 1%の高還元率、使った分は自動仕分けで家計簿代わりにも

Kyashはバーチャルカードは、実際にカードは発行されないプリペイド式のスマホ決済アプリで、特徴は、決済した金額の最大1%をポイント還元され、1ポイント1円で使えることです。

発行の審査、年齢制限もありません(未成年は保護者の同意が必要。また後払い機能で審査あり)。バンドルカードと同じ、VISAプリペイドカードなので、国内外のVISA加盟店で使えます。

友達同士で送金できたり、アプリ上で買い物履歴が自動でカテゴリー分けされ家計管理ができたりと便利なサービスもあります。

| アプリ名 | Kyash(キャッシュ) |

|---|---|

| 審査・年齢制限有無 | 審査なし/年齢制限なし(未成年は保護者の同意が必要) ※後払い機能「今すぐ入金」は審査あり |

| 利用可能店舗 | 国内外のVISA加盟店、ネットショップ |

| チャージ方法 | 銀行口座、クレジットカード、セブン銀行ATM、コンビニ入金、銀行ATM(ペイジー) |

| リアルカード発行有無 | あり |

| 後払い 利用上限額 |

5万円 |

| 後払い手数料 | 500円~1,800円 |

| 支払い方法 | Kyash残高、コンビニ支払い |

\お支払いも お金の管理も かんたんに/

dカードプリペイド dポイント加盟店なら最大3.5%還元

dカードプリペイドは、マツモトキヨシや高島屋といったdポイント加盟店でポイントアップが受けられるデビットカードです。通常ポイント還元率は0.5%ですが、加盟店で使うと最大3.5%還元になるお得なカードです。

- マツモトキヨシ(3.5%)

- ココカラファイン(3.5%)

- サツドラ(2.0%)

- 高島屋(2.0%)

- タワーレコード(2.5%)

ほか

Apple Payにも対応しており、スマホだけで決済できるのも嬉しいポイントです。現金を持ち歩く必要がなく、スムーズに買い物を楽しめます。

| サービス名 | dカードプリペイド |

|---|---|

| 審査・年齢制限有無 | 審査なし 12歳以上(中学生以上)でdアカウントを持つ人 |

| 利用可能店舗 | 国内外のMastercard加盟店、ネットショップ |

| チャージ方法 | ローソン、マイページ、セブン銀行ATM |

| リアルカード発行有無 | あり |

| 後払い 利用上限額 |

後払い機能なし |

| 後払い手数料 | |

| 支払い方法 | マスターカードの1回払い、iD払い |

アプリのキャッシュレス決済の3つのメリット

アプリ決済は、スマートフォンやタブレット端末にインストールしたアプリを使って、商品やサービスの支払いを行うキャッシュレス決済方法です。

アプリに登録した銀行口座やクレジットカード、電子マネーなどの情報を登録して、QRコードを読み込むだけでサッと支払いが完了するので、現金やクレジットカードを持ち歩く必要がありません。

多くのアプリでポイント還元やキャンペーンを実施しており、賢く利用することで、日々の買い物がお得になります。さらに、支払い履歴をアプリで確認できるので、家計管理も簡単です。また、クレジットカードからチャージすれば、ポイントを二重取りできてお得に使えます。

カードを携帯しなくてもスマホがあればいい

特にクレジットカードを登録するタイプのアプリ決済なら、メリットは、カードそのものを持ち歩く必要がなく、紛失のリスクが低いといえます。ちょっとした買い物だけならスマホだけで済ませられる手軽さは、あまりものを持ちたくない人には、特にありがたい特徴でしょう。

クレジットカードからチャージするとポイント二重取りできる

チャージして利用するプリペイドタイプのアプリ決済は、現金でもチャージできますが、クレジットカードでのチャージでき、その中にはチャージと買い物の二重でポイントがもらえるものもあります。

たとえば、dカードからd払いにチャージすると、チャージ額に対して0.5%のdポイントが付与されます。d払いで支払いすると、利用額に対して1%のdポイントが付与されるので、ポイントを二重取り(0.5%+1%)できます。またau PAYは、au PAYカードからアプリへのチャージで1%還元、そのau PAYアプリで決済すると0.5%還元されます。

お得なポイント還元のキャンペーンがよく行われる

決済アプリはたくさん生まれ、その競争が激しいことから、ポイント還元率が高くなったり、キャッシュバックされたりするキャンペーンが頻繁に行われており、これらを活用するとお得になります。

具体的なキャンペーン例は以下のとおりです。

| アプリ | キャンペーン内容 | 期間 |

|---|---|---|

| d払い | マクドナルドでd払い決済するとdポイント最大7倍還元! | 2024年7月10日~2024年8月6日 |

| d払い(ネットショッピング)Wチャンス最大全額還元 | 2024年7月18日~2024年8月18日 | |

| 楽天ペイ | 楽天ペイのコード・QR払いで3回以上支払うと総額100万ポイントを山分け | 2024年7月1日~2024年8月1日 9:59 |

| はじめて楽天ペイアプリで楽天キャッシュにチャージするともれなく100ポイント | 毎月開催 | |

| au PAY | ダイソーの便利グッズをクーポンでお得に買い物できる | 2024年7月18日~2024年7月31日 |

| PayPayスクラッチくじ | 2024年6月21日~2024年8月9日 |

アプリのキャッシュレス決済を使う2つのデメリット

このように便利なアプリ決済ですが、使うなら気をつけたいデメリットも大きく2つあります。

浪費してしまう可能性がある

アプリ決済はあくまでキャッシュレス決済の一種なので、決済の際に現金を財布から出す必要がなく、お金が減ることを実感しづらく、浪費してしまいがちです。浪費しないためには、自分で利用金額を設定し、記録するなどして常に意識的に管理する必要があります。

使いこなすのが簡単ではない

アプリ決済は、使い始めの設定や、クレジットカード払いにするか事前チャージにするかを決めたり、使う際にバーコード・QRコードを再表示したりと、使いこなすにはある程度の知識が必要なため、苦手意識を持っている人も少なくありません。

そんな人は最初、使いこなせる人と一緒に使ってみる、お店の人に尋ねてみるなどして少しずつ慣れていくとよいでしょう。

キャッシュレス決済アプリを選ぶ際に意識したい4つのこと

こうしたメリット・デメリットを踏まえた上で、どの決済にするか選ぶときは、次のような点をチェックしてみましょう。

よく行くお店・オンラインストアで使えるか

アプリ選びで重要なことは、普段よく行くお店や利用するオンラインストアで確実に使えるかどうかです。

ポイント還元が高いアプリ決済でも、自分がよく利用するお店で使えなければメリットは得られません。まずは、よく使う店舗・オンラインストアで使えるアプリ決済に絞り込みましょう。

代表的なQR決済であるPayPayと楽天ペイを例に考えてみましょう。PayPayは利用できる店舗数が多い一方、楽天ペイは楽天市場やドラッグストアでの利用に強みがあります。しかし、楽天ペイはPayPayのように利用できない店舗があるので注意が必要です。

具体的には、楽天ペイが使えない例として、ZOZOTOWN、Yahoo!ショッピング、ライフ、ベルクスなどが挙げられます(下表)。

楽天ペイが使えない利用先(一例)

| ネットショップ | ZOZOTOWN |

|---|---|

| Yahoo!ショッピング | |

| スーパー | ライフ |

| ベルクス |

さらに、個人経営のお店や小規模病院では、まだキャッシュレス決済が導入されていないケースも少なくありません。せっかくキャッシュレス決済アプリを活用しようとしても、利用シーンが少ないのでは意味がありません。

キャッシュレス決済アプリを選ぶ際は、どの店舗やオンラインストア、サービスで使えるのかを必ず確認しましょう。

貯めたいポイントが貯まるか・ポイント還元はお得か

自分が貯めたいポイントが貯まるかどうか、そしてその還元率(レート)も重要です。QRコード決済やクレカ決済なら通常は0.5%といわれているので、それが一つの基準になるでしょう。

ただし、還元率だけに目を奪われると危険で、ポイント付与ルールにも注意しましょう。たとえば、三井住友カード(NL)とJCB CARD Sはどちらも還元率は0.5%ですが、ポイントの貯まり方が異なります。

三井住友カード(NL)はポイントが200円ごとに貯まるのに対し、JCB CARD Sは1,000円ごとと、ポイントが貯まるときの金額が違うため、ポイントが付与されず切り捨てられる金額も異なります(下表)。

| クレジット カード |

ポイントの 貯まり方 |

切り捨て額 |

|---|---|---|

| 三井住友カード(NL) | 200円につき1円相当のポイント | 199円 |

| JCB CARD S | 1,000円につき5円相当のポイント | 999円 |

同じ0.5%の還元率でも、利用金額によって貯まるポイント数が大きく変わってくるということです。より多くのポイントを貯めたい場合は、ポイント付与ルールもしっかり確認し、自分に合ったカードを選ぶことが重要です。

自分にとって管理しやすいか

アプリ決済には、事前のチャージが必要なものや、後払いができるチャージ不要のものなどさまざまあるので、自分にとって管理しやすいものを選びましょう。また、利用履歴の確認方法や、予算管理機能などもアプリによって様々です。

たとえば、日頃からこまめに家計簿をつけている人であれば、利用履歴が詳細に確認できるアプリを選ぶとよいでしょう。逆に、あまり家計簿をつけない人であれば、後払いができるチャージ不要のアプリを選ぶと、使い勝手がよいかもしれません。

また、予算管理機能が充実しているアプリであれば、毎月のお金の流れを把握しやすくなり、節約にも役立ちます。

このように、「自分にとって管理しやすいか」という視点からアプリを選ぶことで、キャッシュレス決済をより便利に、効果的に活用できます。

今使っているクレジットカードにひもづけられるか

キャッシュレス決済アプリを選ぶ際に意識したいことは、今使っているクレジットカードと連携できるかどうかです。

すでにクレジットカードを持っている場合は、そのクレジットカードを登録できるアプリ決済を選ぶことで、スムーズに移行できます。

今あるポイントはそのまま継続して利用できます。またアプリ決済残高をクレジットカードからチャージできるので、チャージ忘れを防ぐことができます。

さらに多くのアプリ決済では、クレジットカード決済時にポイント還元を受けられたり、キャンペーンを実施したりしているのでお得に利用できます。。

ただし、アプリ決済によっては、利用できるクレジットカードが制限されている場合があるので注意しましょう。

たとえばPayPayは、現在Visa、Mastercardブランドのすべてのクレジットカードが登録できますが、2025年1月から、PayPayカード以外のクレジットカードがひもづけられなくなります。

ひもづけられるクレジットカード、ポイント還元率などを比較検討して、自分に合ったアプリ決済を選ぶことをおすすめします。

おすすめキャッシュレス決済アプリとお得なクレジットカードの組み合わせ

キャッシュレス決済アプリには、一緒に使うと還元率が高くなったり、ポイントを二重取りできたりするクレジットカードがあります。

主なキャッシュレス決済アプリと相性のいいクレジットカードの組み合わせは、以下のとおりです。

| PayPay + PayPayカード | 楽天ペイ + 楽天カード | au PAY + au PAYカード | d払い + dカード | FamiPay + ファミマTカード | メルペイ + メルカード | |

|---|---|---|---|---|---|---|

| 還元率 | PayPay決済:0.5~1.5%(※) | 楽天ペイから楽天カード払い:1% 楽天キャッシュ払い:1.5% |

au PAYカードからのチャージ:1% au PAY決済:+0.5% |

dカードからのチャージ:1% d払い:0.5% |

ファミマTカードからのチャージ:0.5% FamiPay決済:0.5% |

1~4% |

| クレジットカードの年会費 | 永年無料 | 永年無料 | 無料 | 永年無料 | 永年無料 | 永年無料 |

| 特徴(ひもづけることで得られるメリットなど) | ポイントの二重取りができ1.5%還元となる | キャンペーン時の還元率が+1%となる | au PAYカードからau PAYにチャージで最大2.5%還元 | ポイントが1%還元 | FamiPay決済時にカード提示でVポイント(0.5%還元)とFamiPay(0.5%還元)の二重取り | メルカードの還元率はメルペイやメルカリの利用実績によって決まる |

| 申し込み |

たとえばd払いは、dカード以外のクレジットカードとひもづけられますが、ポイント還元の対象外となるため1ポイントも付与されません。また、PayPayのように、将来的にPayPayカード以外のクレジットカードはひもづけできなくなるキャッシュレス決済アプリもあります。

キャッシュレス決済に関するよくある質問

最近よく耳にするキャッシュレス決済。便利そうだけど、種類が多くてどれを選べばいいのか迷ってしまう…そんな人も多いのではないでしょうか?

ここではキャッシュレス決済に関する疑問を解消!選び方、注意点、おすすめ決済までていねいにお答えします。

- キャッシュレス決済の選び方は?

- 自分に合ったキャッシュレス決済を選ぶためには、以下4つの項目を重視しましょう。

①よく行くお店や利用するオンラインストアで使えるかどうかを確認しましょう。せっかく導入しても、利用できる場所が少ないのでは意味がありません。主要なコンビニエンスストアやスーパーマーケット、家電量販店など、普段利用する場所に対応しているかどうかをチェックしましょう。

②貯めたいポイントが貯まるか、ポイント還元がお得かどうかも重要です。各キャッシュレス決済では、独自のポイント制度やキャンペーンを実施しています。日頃から利用するサービスやポイントプログラムと連携できるものを選ぶと、より効率的にポイントを貯めることができます。

③自分にとって管理しやすいことも重要です。チャージ方法や利用履歴の確認方法など、使い勝手も比較してみましょう。複数枚のカードやアプリを持ち歩くのは面倒なので、必要な機能をまとめて備えているものを選ぶと便利です。

④今使っているクレジットカードにひもづけられるかどうかも確認しておきましょう。ポイント還元率の高いクレジットカードと組み合わせることで、さらにお得に利用することができます。

- キャッシュレス決済の注意点は?

- 注意点は5つあります。

①クレジットカード情報や暗証番号が漏洩し、不正利用される可能性があります。パスワード設定や生体認証機能の利用、定期的なパスワード変更、利用履歴の確認など、適切な対策を講じましょう。

②キャッシュレス決済は、現金感覚が薄れやすいので、つい使いすぎてしまうリスクがあります。家計簿アプリなどで利用状況を把握し、予算を立てて計画的に利用することが大切です。

③システム障害が発生し、決済できなくなる可能性があります。現金も併せて持ち歩き、いざという時に備えましょう。

④一部のキャッシュレス決済では、チャージや支払い時に手数料がかかる場合があります。利用前に手数料を確認しましょう。

⑤すべての店舗で利用できるわけではなく、キャッシュレスに対応していない店舗もあります。事前に利用可能かどうか確認しておきましょう。

- おすすめのキャッシュレス決済は?

- キャッシュレス決済は種類が多く、それぞれメリットとメリットがあるので、自分に合ったキャッシュレス決済を選ぶことが大切です。

「利用シーン」「ポイント還元やキャンペーン」「管理や使い勝手」「クレジットカードにひもづけられるか」という4つの観点から、NET MONEY編集部がおすすめするキャッシュレス決済は以下のとおりです。

キャッシュレス決済 特徴やメリット PayPay 圧倒的な知名度と利用率を誇るQRコード決済サービス。多様な店舗で利用でき、高額な還元キャンペーンも頻繁に行われている。 楽天ペイ 楽天ポイントが貯まるQRコード決済サービス。楽天市場や楽天カードとの連携がスムーズで、通常ポイント還元率は高め。 d払い dポイントが貯まり、ドコモ料金の支払いにも利用できる。 au PAY auポイントが貯まり、au WALLETとの連携もスムーズ。 Suica/PASMO 交通系ICカードとしてお馴染みのSuica/PASMOは、キャッシュレス決済にも対応。通勤通学で鉄道やバスを利用している人におすすめ。

■保有資格

- ・CFP(R)認定者

- ・一級ファイナンシャルプラン二ング技能士

- ・DC(確定拠出年金)プランナー

- ・住宅ローンアドバイザー(住宅金融普及協会&金融検定協会認定)

- ・証券外務員

- 公式サイト:https://marron-financial.com/

特徴から探す人気のポイントに絞って徹底比較

- JCB カード Wの評判は?超高還元率のメリット・デメリットも

- アメリカン・エキスプレス・カードの特徴とは?メリット・デメリットを含めて解説

- dカードの評判は?メリットや実際に使ってみた人の感想も紹介

- dカード GOLD(ゴールド)の特徴と評判のための経済金融メディア

- 楽天カードの評判は?口コミからメリット・デメリットを徹底分析!

- イオンカードセレクトの特徴は?ベーシックカードとの違いも解説

- イオンカード(WAON一体型)の特徴やメリット・デメリットは?

- PayPay(ペイペイ)カードは年会費無料で最大2.5%還元!他のクレジットカードと比較しながら徹底解説

- コストコで使えるクレジットカードの条件は?グローバルカードが最適

- PayPayで上限解消できるおすすめクレジットカードとは?PayPayにおすすめのクレジットカードを徹底比較!

.png?v=1618530418)

.png?v=1618530415)

.png)