本記事では「REIT(リート)」をテーマにメリット、デメリットを解説します。

REITは「高い分配利回り」、「手軽に不動産投資ができる」など投資家から一定の評価を得ています。

市況に応じて手軽に売却できるため、ポートフォリオの分散にも最適です。

一方、「REITはおすすめできない」と言われるデメリットもあるため、注意点をチェックしておきましょう。

すぐにデメリットを知りたい方は「REIT(リート)おすすめしない6つの理由」から確認ください。

【基本】REIT(リート)とは?

まずは、REITの基本をチェックしましょう。

REITは(Real Estate Investment Trust)の訳

日本語では「不動産投資信託」という意味を持つ

言葉の通り、不動産を投資対象として組み入れた投資信託です。

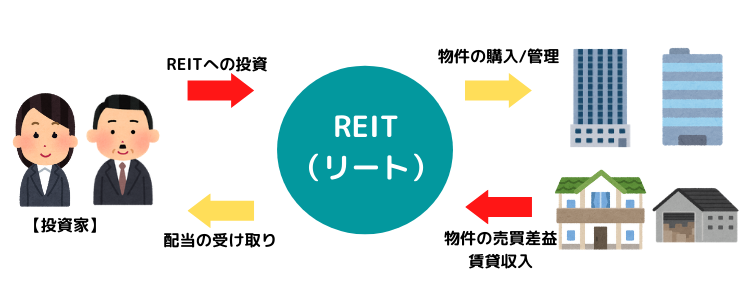

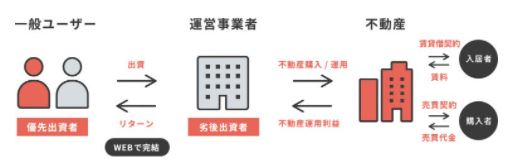

REITの流れを簡単に図解にすると以下の通り

REIT運営する不動産投資法人は、投資家から集めたお金を使い

- 物件の購入~管理

- 物件の売却益の確保

- 物件の運営による賃貸収入の確保

など事業を行っており、得た利益から投資家に分配金を支払っています。

続いて、REITのメリットを解説します。

「REIT(リート)」3つの魅力(メリット)

REITへ投資をするメリットは以下の通りです。

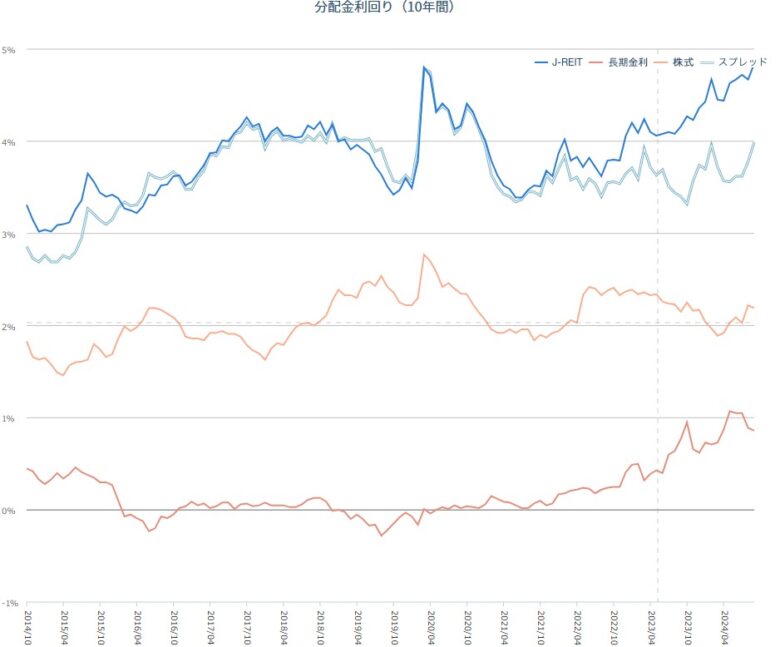

メリット①高い分配利回り

REITの分配利回りは平均して「年4%越え」※上記青線

プライム市場の平均配当利回り「年2%前後」と比較すると、利回りの高さが目立ちます。

分配金には不労所得としての魅力があり、ポートフォリオの利回りを増加させたい方におすすめです。

メリット②手軽に不動産投資ができる

手軽に不動産投資ができるという点もREITの魅力です。

個人が不動産投資を始める場合、最低でも数百万円の資金が必要となります。

都心オフィスビルであれば、数十億円以上と個人投資家には困難な投資金額です。

REIT投資であれば1万円~投資が可能

投資銘柄も、プロが選定~管理しているため誰でも手軽に投資できるというのはメリットと言えるでしょう。

メリット③売却が容易

不動産投資の課題は出口戦略と言えるのではないでしょうか。

いざ物件を売りたいと思っても、買い手がつくまでに時間を要します。

物件の状態、エリアによっては「売りたくても売れない」ということも少なくありません。

REITであればいつでも売却することが可能

自身の資産状況に応じていつでもリスクオフできるのは、REITの魅力と言えるでしょう。

こんな魅力のあるREIT投資ですが、おすすめできないと言われるデメリットが存在します。

REIT(リート)おすすめしない6つの理由(デメリット)

REITのデメリットは以下の通りです。

①投資先が分かりづらい

REITは銘柄名を見ても投資先が分かりづらいのが特徴です。

この名前だけを見て、投資先がイメージできる方は多くありません。

人気のインデックスファンドの場合、指数と連動していることが一目瞭然です。

- S&P500

- 全米株式

- TOPIX

REITへの投資を検討している方は、目論見書の中身をしっかりとチェックしましょう。

②投資商品が分かりづらい

REITと言っても投資対象は様々です。

- 住宅REIT

- オフィスREIT

- 物流REIT

- ホテルREIT

- 商業施設REIT

特に、物流REIT、商業施設REITの場合「投資先としてベストか?」という判断は専門性が求められます。

投資の神様「ウォーレンバフェット氏」の格言を引用すると

投資の対象は、自分に理解できる“シンプルなビジネス”に限るべきだ

理解ができない(しづらい)REITへの投資はおすすめできないと言われる理由の1つです。

③リスクが高い

REIT投資のリスクについてもチェックしましょう。

REITの価格変動要因は以下の通りです。

- 土地の価格

- 不動産市況

- 景気動向

- 金利

過去の歴史上、株式同様(それ以上)に株価変動することがあるため、ボラティリティの高さには注意が必要。

投資を検討する場合、ポートフォリオの一部にすることをおすすめします。

④手数料が割高

REIT投資はインデックスファンドと比較して手数料が割高です。

人気インデックスファンドと比べると手数料は以下の通り

| 銘柄 | 手数料 |

| eMAXIS Slim S&P500 | 0.09372% |

| eMAXIS Slim 先進国 | 0.09889% |

| eMAXIS Slim 全世界株式 | 0.05775% |

| ダイワJ-REITオープン | 0.792% |

資産形成において、手数料は大切なポイントであるため投資をする前に理解しておきましょう。

⑤地震や津波などの災害リスクがある

日本は地震発生率世界4位の「地震大国」であるため、災害リスクは軽視できません。

保険による建物の修繕は行われますが、被災により「借り手が付かない・・・」という危険性があります。

REIT投資は災害リスクがあるという点は覚えておきましょう。

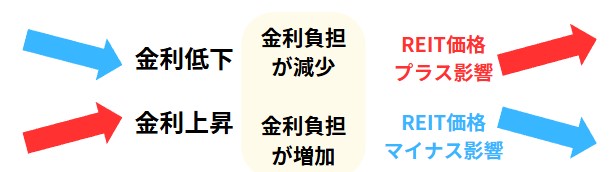

⑥金利変動の影響を受ける

REIT投資は金利の影響を大きく受ける点は注意が必要です。

運営会社は投資家からお金を集めると同時に銀行からも借入をしています。

このため、金利が上昇した場合借入金の支払う利息が増加しREIT運営会社の収益が減少。

結果、「本来貰えるはずの分配金が減額される」というリスクがあります。

REIT(リート)投資における4つの対策

REIT投資を検討する方は以下対策を確認しましょう。

対策①ポートフォリオの一部に組み入れる

REITはリスクがあるも、高い分配金という魅力があります。

一方、ボラティリティが高い金融商品であるためポートフォリオの一部に留めることをおすすめします。

(関連記事)【重要】理想的なアセットアロケーションとは?6つポイントで解説

対策②REITが組み入れられた投資信託を買う

リートが組み込まれた「eMAXIS Slim バランス(8資産均等型)」の購入もおすすめです。

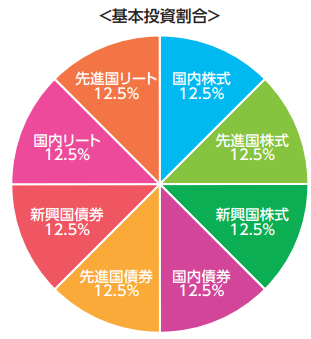

投資内容は以下の通り

- 株式:国内、先進国、新興国

- 債権:国内、先進国、新興国

- リート:国内、先進国

株式、債権、REITに12.5%ずつ均等に投資されています。

海外+国内REITに25%投資されていますが、債権と組み合わせることでリスクを分散。

また、8資産均等型は一定の期間でリバランスを行ってくれるため投資家自身が売買をする必要がありません。

但し、デメリットも存在するため以下記事もチェックしておきましょう。

http://long-term-investment.jp/emaxis-8shisan/

対策③J-REIT指数に沿ったインデックスファンドを買う

REIT投資において一部高手数料のぼったくり投資信託も存在。

当サイトでは、高手数料の「毎月分配型の投資信託」は非推奨としています。

REIT投資を始める場合「J-REIT指数に連動するインデックスファンド」がおすすめです。

東証に上場しているREIT全銘柄の時価総額加重平均。

簡単に言うと、「日本全国の不動産を購入する」ようなイメージと覚えておきましょう。

具体的な銘柄は以下の通り

- ダイワ東証REIT指数

- SMT J-REITインデックス・オープン

迷ったら、分散性が高いJ-REIT指数に沿ったインデックスファンドの購入がおすすめです。

賃貸需要を考えると都心を対象としたREITも魅力

対策④不動産クラウドファンディングを活用する

新しい投資法ですが「不動産投資クラウドファンディング」の活用もおすすめです。

不動産クラウドファンディングとは、インターネット上で出資者を募集し、運営会社が不動産事業を行います。

- 万円から投資が可能

- 不動産に関する管理は一切不要

- 優先劣後構造で 投資家を保護

REITのように日々価格変動がなく、安定した分配金が受け取れる点が魅力です。

直近の募集物件も掲載されているので、気になる方はホームページを確認してみましょう。

(公式)COZUCHI公式サイト

COZUCHIの魅力については以下記事で詳しく解説しています。

http://long-term-investment.jp/cozuchi/

REIT(リート)デメリットまとめ

本記事では「REIT(リート)投資」をテーマにデメリットと対策を解説しました。

REIT投資のデメリットは以下の通り

REITは「分配金が高い」というメリットがあるも、リスクが高い金融商品です。

このため、「一部ポートフォリオに組み入れる」などリスク分散を行うようにしましょう。

また、実際に投資を始める場合手数料の点で「J-REIT指数」に連動した投資信託がおすすめです。

以上、REITメリット、デメリットまとめでした。

【関連記事】資産分配シミュレーションツールを紹介しています。

http://long-term-investment.jp/asset-allocation-tool/

【関連記事】配当金を狙う場合、高配当ETFに投資をするという方法もあります。

http://long-term-investment.jp/usetf-highdividend/

【関連記事】高配当投資における注意点や失敗事例をまとめています。

http://long-term-investment.jp/dividend-failure/